米国株投資家の今後の景気見通し | 投資タイミングはいまなのか?

作成日: 2023年02月23日

更新日: 2023年03月05日

はじめに

1月の雇用統計やCPI、小売売上高の発表などを受け、米国市場ではなんともいえない景況感が漂っていると思います。

テクニカル的には、12月5日の高値を超え再び強い上昇トレンドに乗ってもおかしくなさそうだったのですが、上値が重かったのか、しなしなと上昇トレンドが萎んでしまいました。

これは何を意味するのでしょうか?そして、S&P500に投資するタイミングはいつなのか考えます。

この記事のポイント

S&P500が低迷しているのは、今後の米国の景気の先行きが見えないからだといがらしは考えている。 いまS&P500を買うのはあまり意味がないのではないかと思う。

今後が見えない景気動向

年が明けてから、S&P500は4200USD-3750USDあたりでのレンジ相場で、方向感が見えないパッとしない相場と感じています。

なぜでしょうか?それは、今後の景気動向の先行きが見えないからだと考えています。

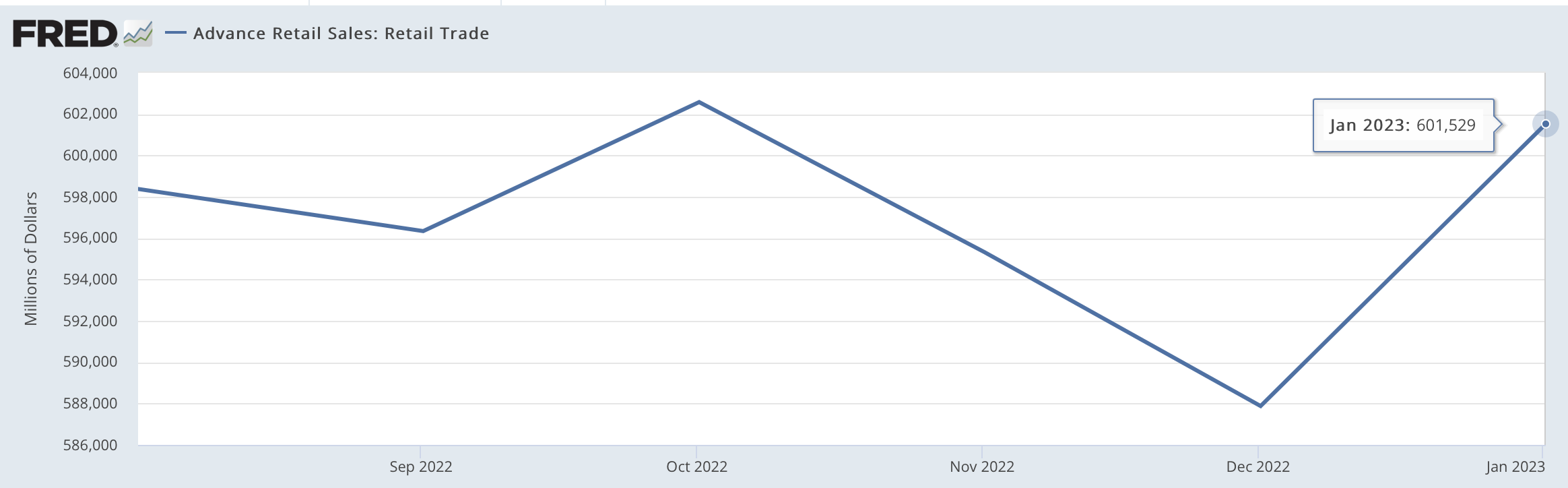

景気動向の先行きについて考えるため、1月の小売売上高について見てみましょう。

1月の小売売上高は、雇用統計同様に強い結果でした。

昨年11月、12月は年末商戦にもかかわらず落ち込んでいたので、米国のリセッション入りを支持する結果だったのですが、年が明けて1月になるとエコノミストの予想を上回り、大幅に回復するという動きを見せました。

米小売売上高、1月3%増 予想上回り金利高・円安進む | 日経

他の経済指数も、雇用統計をはじめとして堅調な推移を見せています。

であれば、S&P指数も手堅い上昇トレンドに乗りそうですが、実際にはそうではありません。

なぜでしょうか?それは、市場がFRBの利上げを意識しているからだと考えています。

前回の記事で書いた通り、10年債利回りは非常に強い動きを見せていて、1/2の高値を突破しています。

前回の記事 | いがらしの投資日記 (3) | いがらしの失敗

1/2の高値を突破してしまうと、テクニカル的には次は昨年10月あたりの高値4.15%近傍にチャレンジする可能性が出てきます。

ファンダメンタル的には、昨今のインフレを鑑みると、FRVは次回の3/22のFOMCで利上げするでしょう。

おそらく5/3のFOMCでも利上げするのではないかと思います。

もちろん利上げ幅にもよりますが、これから10年債利回りは4.15%に再び到達するのではないかと思います。

この高い10年債利回りは、じわじわと米国経済を痛めつけ、おそらく企業業績の低迷の要因となり、徐々にインフレは沈静化するはずなのです。

しかし、いつまで経っても経済指数が語るように、インフレが収まりません。

よって、米国経済はこれからどうなるのか方向性が見えず、S&P500も冴えない動きを見せていると考えています。

S&P500への投資タイミングはいつか?

それでは、いまS&P500へ投資するのはいつなのでしょうか?

私は積み立てNISAでS&P500に毎月投資していますが、それ以外にS&P500に投資する気は今のところありません。

いまはレンジ相場なので、投機的に投資する意味はないと思いますし、長期的にはこれから良い買い場が来ると思うので、いまはS&P500の保有量を特に増やしません。

その代わりに、決算・財務状態が良好な株や、高配当株、バリュー株を少し買い足すのを検討しています。

その中でも注目しているのがAT&T inc.(Ticker: T)です。

2022年の4Qの決算がやや悪かったのですが、非常に安定している企業だけあって、あまり動いていません。

また、5.72%と非常に高配当ですし、持っておいて損はない株と思っています。

(もちろん業績次第では減配の可能性があるので注意が必要です)

おわりに

現在の米国経済は、インフレが収まりそうになく、先行きが見えない神経質な展開と思ってます。

積極的な投資には向かない時期がまだしばらくは続きそうです。