2023年の米国10年債利回りに急上昇といがらしの投資戦略について

作成日: 2023年10月09日

更新日: 2023年10月09日

アメリカ国債の利回り(US10Y)について

2023年9月以降、アメリカの国債利回りが急上昇しています。

改訂版 金利を見れば投資はうまくいく によれば、金利は「炭鉱のカナリア」です。

とくにアメリカ10年債利回り(US10Y)は、アメリカ経済、ひいては世界経済のサイクルを反映します。

去年末、筆者は「2023年の中頃にはアメリカの経済や雇用が弱まり、US10Yが低下し始めるだろう」と考えていたのですが、実際のところはどうだったでしょうか。

2023年はじめから2023年10月に至るまでのUS10Yの週足を見てみましょう。

私の予想は大外れで、US10Yは低下するどころか2023年7月ごろから急上昇しています。

シリコンバレーバンクの破綻やクレディスイスの経営危機による金融不安が生じてUS10Yが急下落したこともありましたが、なんやかんやでトータルでは上昇しています。

US10Yの上昇要因を見てみましょう。

2023年にUS10Yが急上昇した原因

強いCPI、雇用統計などインフレ懸念

2022年から引き続き、2023年もインフレ懸念が続いています。

しかし、2022年から2023年にかけてのCPIの推移を見てみると、2023年のCPIの上昇率は2022年よりも鈍化していることがわかります。

このように、CPIだけをみるとインフレは沈静化しつつあるように見えます。

しかしアメリカの雇用が未だに強いことが懸念点です。

アメリカの失業率を見てみると、2023年1月の3.4%という歴史的に低い数値から、2023年9月には3.8%です。

なんとも言えない推移な気がしますが、「AI失業」米国で現実に 1〜8月4000人、テックや通信 | 日経新聞には期待してもいいのかもしれません。

米国企業が人工知能(AI)の活用を理由にした従業員の解雇に動いている。大手通信会社などはAIで代替できる事務部門の雇用を削減。

ChatGPTをはじめとした生成AIの技術発展はすさまじく、人間から仕事を奪いつつあります。

近いうちに登場すると言われているOpenAI社の新型モデルGPT-5の性能次第ではありそうですが、AIの活用により不要になった人員が解雇されるようになれば、AIが失業率上昇に寄与する「AI不況」のようなことが生じ得るのではないか、と個人的に考えています。

とはいえ、まだまだアメリカの雇用は非常に強いですし、強い雇用を背景としたインフレ懸念はまだ続くのかもしれません。

アメリカ債務上限問題による米国債の格下げや連邦政府の閉鎖危機

US10Y, つまりアメリカ財務省が発行するTreasury bonds(ここでは米国債と呼びます)はアメリカ連邦政府の借金です。

よってアメリカ連邦政府の信用が下がると、米国債の利回り(US10Yを含め)が上昇します。

2023年はアメリカ連邦政府の信用を揺るがす「債務上限問題」や「格付け機関(フィッチ)の米国債の格下げ」などが生じた結果、US10Yが急上昇しました。

米財務長官「政府債務19日に上限到達」 議会に対応要請 | 日経新聞

9月末にも連邦政府の予算がなかなか成立しない「政府閉鎖危機」が生じ、これも連邦政府の信用が損なわれ、US10Yが急上昇する結果になりました。

結局11月までのつなぎ予算が成立したものの、問題を先送りにしただけに過ぎず、11月にまた政府閉鎖危機が再燃する恐れがあります。

米政府閉鎖、土壇場で回避 11月までのつなぎ予算成立 | 日経新聞

まとめ

まとめると、これからもインフレの再燃リスク、あるいは連邦政府の信用リスクによりUS10Yが急上昇する恐れがあるということです。

2023年10月9日現在、US10Yは4.795%です。これはリーマンショック前の2007年以来の高値であり、債券投資家をはじめとして投資家が損失を被っています。

(ポートフォリオの50%を米国債にしている私を含め)

さて、これからUS10Yはどうなりそうでしょうか?

そのためには長期金利と短期金利の差である「長短金利差」をみて、現在は経済サイクルのどこに位置しているのか考えると良いと思います。

2023年10月以降の長短金利差(T10YFF)の動向

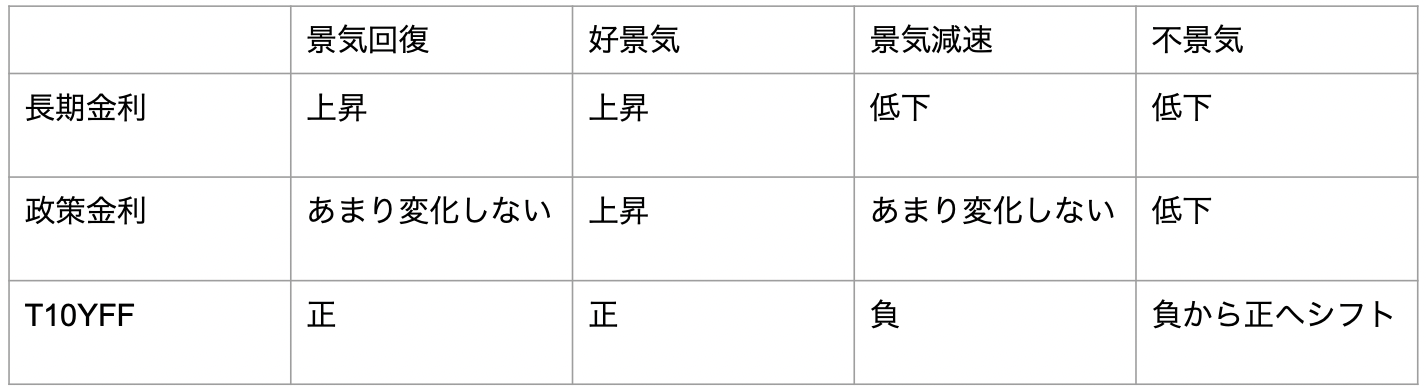

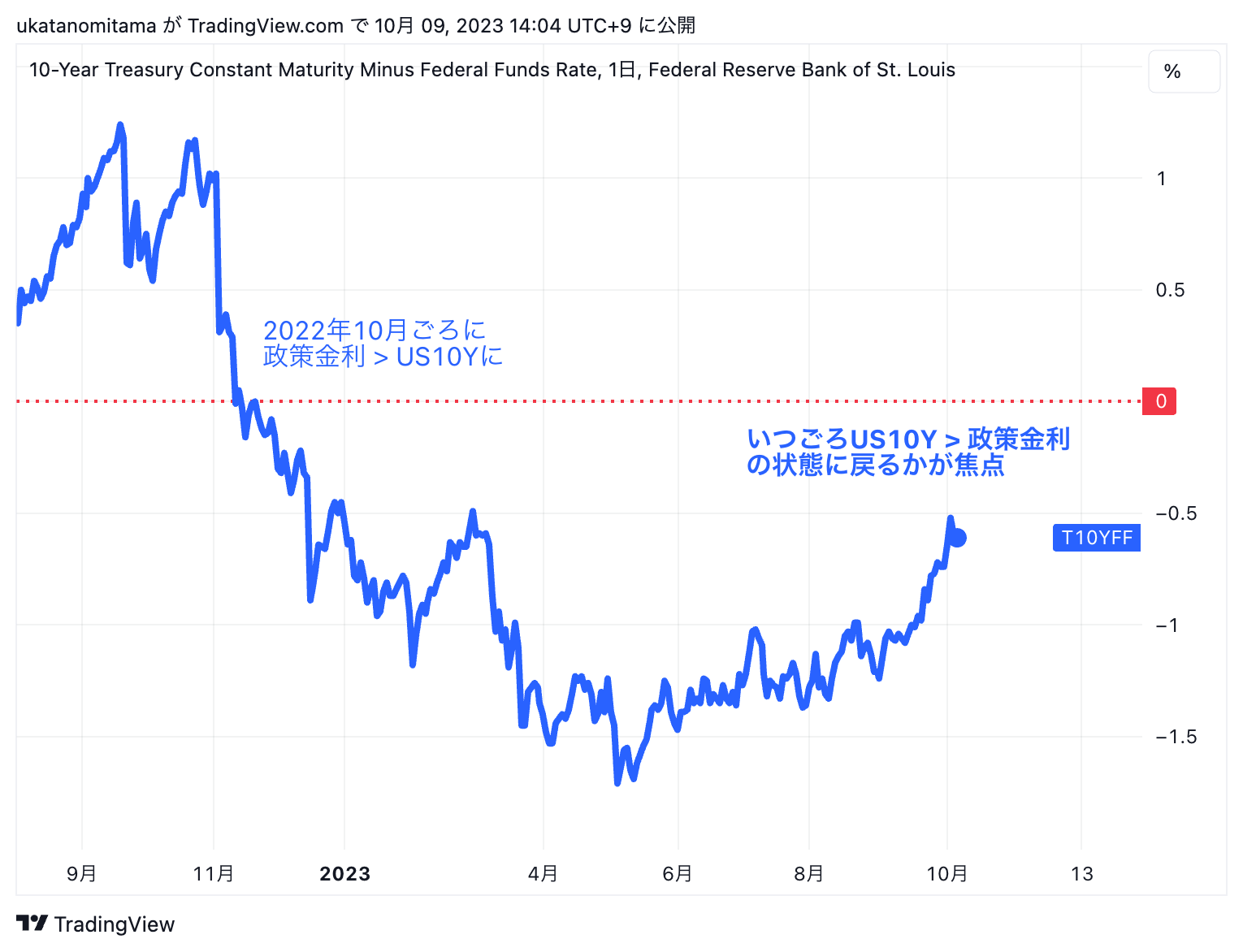

中央銀行による金融政策によって経済のサイクルが生じるのですが、景気後退が近いかどうか知るにはT10YFFという指標をみるとよいです。

T10YFFとは、「US10YとFRBの政策金利の差」です。

大半の期間ではT10YFFはゼロより大きいのですが、FRBの利上げによる景気減速が近くなるとT10YFFがゼロより小さくなることが知られています。(逆イールドと言います)

T10YFFがゼロより大きくなると不景気の到来が近いと考えられます。

T10YFFを見てみると、2022年10月ごろからゼロより小さい状態ですが、2023年7月ごろからだんだん大きくなりゼロを目指しています。

アメリカ経済がソフトランディングすることなくハードランディング(不景気)を目指しているのであれば、T10YFFがゼロに向かって上昇する公算が高いと思います。

T10YFFがこのまま上昇する場合と、いったん下落して調整に入る場合とでシナリオに分けて考えてみましょう。

2023年10月以降T10YFFがこのまま上昇する場合

T10YFFがこのまま上昇をし続けるためには、長期金利が政策金利より早いペースで上昇し続けることが必要十分です。

となると、US10Yがさらに上昇し5%の大台に上がるのか、FRBが利下げするのか、といったところでしょう。

直近のタカ派が根強そうなFRBの姿勢からすると、2023年中にFRBが利下げするとは考えづらいと思います。

そういうわけでT10YFFがこのまま上昇しアメリカ経済が不景気に陥るのであれば、さらにUS10Yが上昇することになりそうです。

この場合、US10Yが非常に高い状態(5%台など)が数年間続くのではないでしょうか。

債権投資家には厳しい冬の時代になりそうです。

2023年10月以降T10YFFがこのまま上昇する場合の株式について

株式について、これ以上US10Yが高くなると、以下のセグメントの企業は決算が悪化するかもしれません。

- 銀行や金融サービス

- 不動産

- 一般消費財

いがらしは株式が安くなるのはチャンスだと思っているのですが、Visa(NYSE: V), ザ・ハーシー・カンパニー (NYSE: HSY), ブリティッシュ・アメリカン・タバコ(NYSE: BTI)に目をつけています。

Visa (NYSE: V)

Visaは世界中に電子決済ネットワークを張り巡らせている大企業ですが、まだちょっと高い印象です。

もう少し下げるようであれば、事業内容を検討し内在価値を計算した上で買おうかなと思っています。

ザ・ハーシー・カンパニー(NYSE: HSY)

ザ・ハーシー・カンパニーは高い収益性と成長性を両立させている菓子製造業の老舗で、大変魅力的な投資対象ですが、直近6ヶ月で24%も下げているので注視しています。

いがらしは、$190近傍をザ・ハーシー・カンパニーの内在価値と考えていて、$170-$160を下回るぐらいが買い時と思っています。

非常によい企業なので、買うのが大変楽しみです。

ハーシー: バフェットの投資哲学から見るアメリカのチョコレート帝国の財務分析と投資価値

ブリティッシュ・アメリカン・タバコ(NYSE: BTI)

ブリティッシュ・アメリカン・タバコは高配当が魅力的な企業です。

需要が比較的安定したタバコということもあり、高収益と高配当を両立させています。

最近の値動きは安定していますし、いがらしは毎月コツコツ積み立てています。

[企業分析] ブリティッシュ・アメリカン・タバコの企業分析 | 過小評価された株価

2023年10月以降T10YFFがいったん下落する場合

T10YFFがいったん下落し調整に入る場合も考えられると思います。

この場合、2023年のシリコンバレーバンクやクレディスイスの経営危機のように、なんらかの金融機関の経営難が発覚が契機になるかもしれません。

US10Yが急低下するのであれば、債券の価格が上昇するので債権投資家にとってはありがたいです。

ただ、いずれT10YFFが再度上昇すると考えられるので、経済サイクルが延びるだけと思っています。

米国10年債利回りの動向と投資戦略 - インフレ懸念と債務上限問題からの洞察

この記事の結論として、まず2023年の米国10年債利回り(US10Y)の急上昇は、インフレ懸念やアメリカの債務上限問題などによるものと分析されています。米国債の価格が下がると利回りは上昇するため、これらの要因が市場の不安を煽り、米国債の売りが加速した結果と考えられます。

また、長短金利差(T10YFF)の動向を見ると、現在は経済サイクルのどこに位置しているのかが示唆されています。T10YFFがゼロより大きくなると不景気の到来が近いとされていて、現在T10YFFがゼロに向かって上昇していることから、アメリカ経済が不景気に向かっている可能性があります。

この場合、US10Yがさらに上昇し5%の大台に上がる可能性があります。これは債券投資家にとっては厳しい局面であり、特に銀行や金融サービス、不動産、一般消費財セクターの企業の決算が悪化する可能性があります。この場合、Visa, ザ・ハーシー・カンパニー、ブリティッシュ・アメリカン・タバコを魅力的な投資対象として紹介しました。

しかし、何かしらの金融機関の経営難などが発覚し、US10Yが急低下する可能性もあります。この場合、債券の価格が上昇し、債権投資家にとっては好機となるでしょう。ただし、経済サイクルが延びるだけで、長期的には再びT10YFFが上昇する可能性があると予想されます。

いずれの場合も、投資家は市場の動向を冷静に分析し、慎重な投資判断が求められます。将来の不確実性を理解し、チャンスとリスクを適切に評価して投資戦略を立てることが重要と考えています。