日銀が放った稲妻 | 2022年12月20日、日銀の発表により何が起きたのか

作成日: 2022年12月20日

更新日: 2022年12月31日

はじめに

日本では、日銀が長らく政策金利を(ほぼ)ゼロにする「ゼロ金利政策」が行い、政策金利を通じて長期金利が低くなるよう操作してきました。

それと並行し、日銀が国債を買い入れ、国債の価格を高く維持することで長期金利の上昇を抑えてきました。

長期金利を低く抑える二段構えだったわけです。

それによって、デフレ・低成長に喘ぐ日本を救い、なんとかインフレに導こうとしてきました。

ところが、2022年12月20日、日銀は「長期金利の変動幅を±0.25%から±0.5%まで引きあげる」ことを突然発表しました。

このことは事実上の利上げとして受け止められ、日本市場は混乱し、日経平均が前日から2.46%も下げてしまいました。

それだけではなく、日銀が利上げを行うとみた投資家が、こぞってドルをはじめとする各通貨を売り、円を買ったため、ドル/円が131円にまで下げた局面も見られました。

これにより、大きな被害を受けた日本の米国投資家も多いはずです。

さて、我々はこの「日銀の放った稲妻」をどう解釈し、今後はどうするべきなのか考えましょう。

この記事のポイント

- 今回(2022年12月20日)の日銀の発表は、何を意味するのか。直接的にはどのような影響があるのか

- 日銀は長期金利の利上げをしようとしているのか。

- 日銀の発表を受け、ドル円への影響は?

- ドル円のレートに関わらず、投資家として準備しておくべきこととは

今回の日銀の発表を考える

日銀によれば、そもそも今回の発表は利上げではなく、今後も金融緩和政策を続けるとのことです。

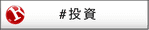

日本国債のYeild Curveは以下のようになっています。

通常、債券は償還期間が長いほど利率が高いものですが、10年国債の利率だけポコっと低下しています。

これを日銀は深刻に受け止め、長期金利の上限を引きあげる決定を下しました。

出典: イールドカーブ・コントロール(YCC)の運用の見直し

これに対して市場は驚愕し、事実上の利上げと考え、日経平均が暴落したほか、ドル/円が急変動してしまいました。

しかし、あくまで日銀は今回の決定は「利上げではない」と強調し、金融環境に悪影響を与えないためと説明しています。

確かに、今回の策は必要だったかもしれませんが、それにしてもなぜこのタイミングで発表するのでしょうか・・・

ようやく日本経済が上向きそうかと思えば、大幅な増税を行い、来年以降の日本経済に暗雲が立ち込んだタイミングで、今回の発表です。

日銀は「利上げではない」と強調していますが、市場が発表を受けてどう動くか考えたのでしょうか。

増税と今回の発表が重なると、日経平均が大きな下落トレンドに入ることさえ考えられます。

なぜこのタイミングだったのか、市場に悪影響を及ぼさない発表のやり方はなかったのか、と思わざるを得ません。

ともかく、「利上げではない」ということで、市場がやや過剰に反応してしまった、という解釈になるのかもしれません。

ドル円への影響

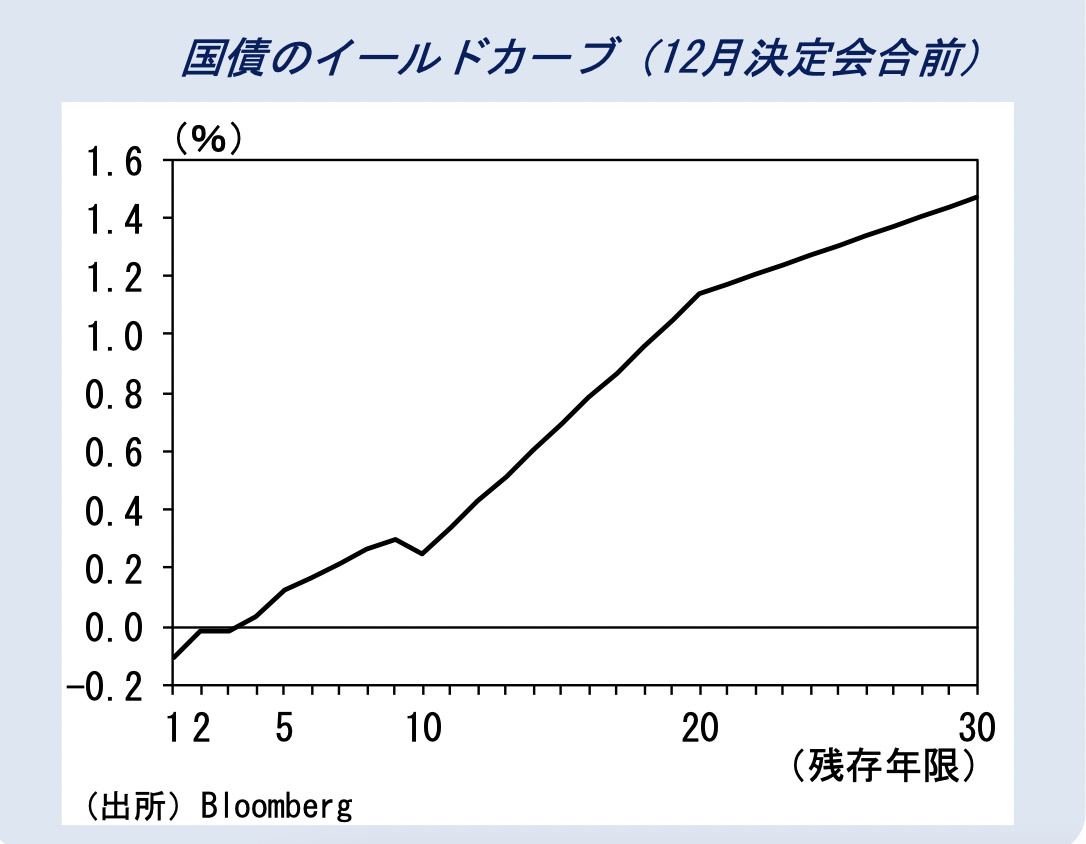

前述したように、ドル円も大きく動きました。

下のチャートは、2022年10月下旬から12月末のドル円のチャートです。

日銀の発表があった12月20日、ドル円は3.80%も下落し、最安値は130.6円になりました。

この後、ドル円は短期的には上昇することもあるものの、2022年末には130.7円にまで下がることもあり、12月20日の最安値に迫る局面も見られました。

このような急激なドル円の変動は、投資家だけでなく、日本経済、ひいては世界経済にとっても望ましくはありません。

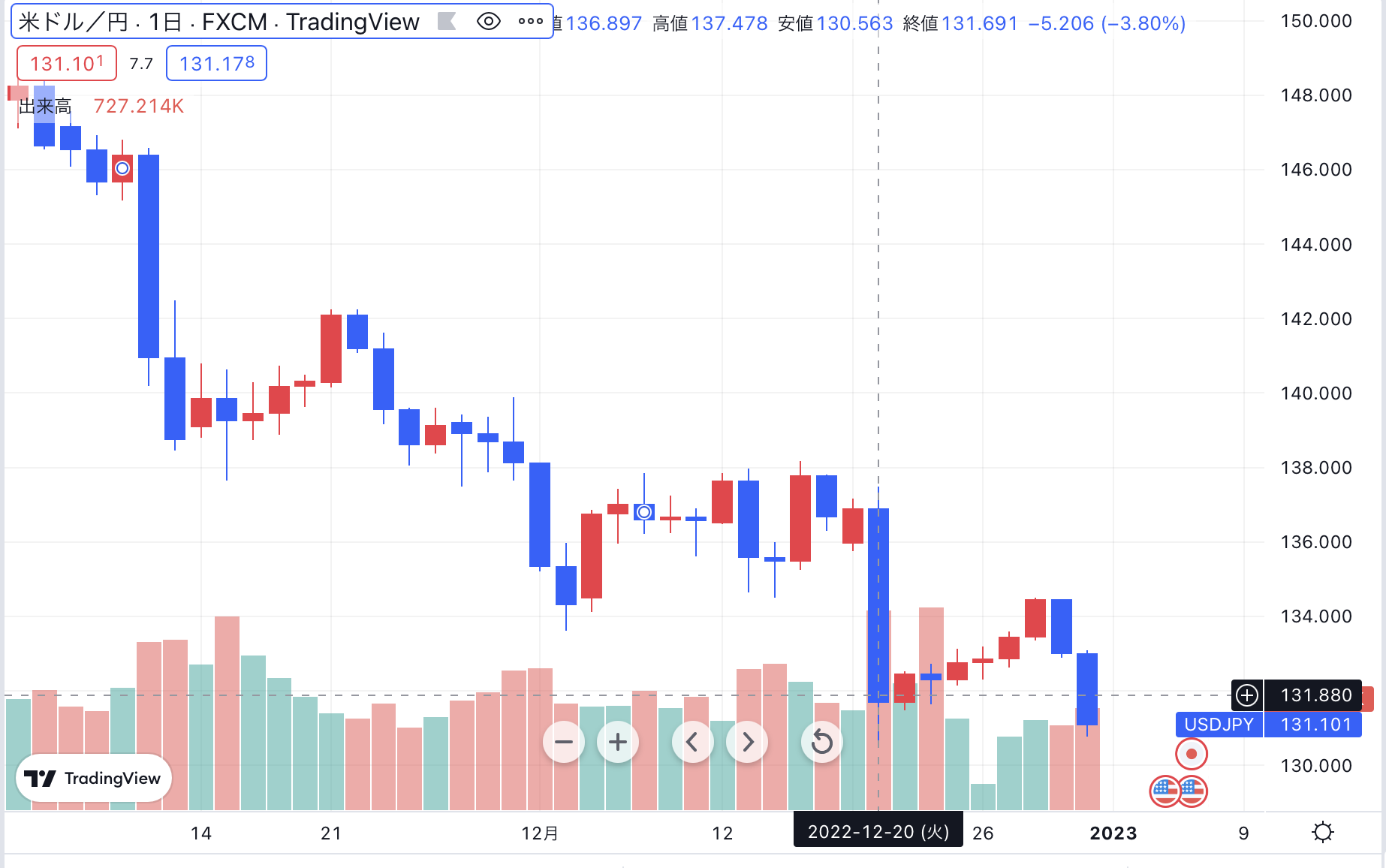

とはいえ、下に示すように、今回の日銀の発表があっても、日本の長期金利は米国の長期金利に比べて非常に小さいことには変わりがありません。

たしかに、ドル円の短期的なトレンドがドル安円高に転換したとは言えると思います。

実際に、2023年は円高になると言われています。

2023年の展望:ゆっくり進む円高、日銀本格利上げならショック発生=植野大作氏 | ロイター

しかし、2022年のドル高円安を引き起こした根本原因である、非常に大きな日米の長期金利差は変わっていないので、2023年以降、ドル円がどのように動くか予測するのは非常に難しいと思います。

私の考えは、「2023年前半は、現在の円高ドル安のトレンドを維持し、ドル円が125円程度になるが、その後は日米の長短金利差が意識され、2022年後半にドル円がある程度上昇する」といったものです。

しかし、ドル円がどう転んでもように準備しておくべきです。

ドル円のレートに関わらず、投資家としては何を準備しておくべきなのでしょうか?

投資家として準備しておくべきこと

投資家として、以下を準備しておくべきと思います。

- 全資産の一定の割合をドル(現金)で持っておくこと

- ドルのキャッシュフローを持っておくこと

- ドル建ての資産、円建ての資産をバランスよく持つこと

1. 全資産の一定の割合をドル(現金)で持っておく

現金のドルを持っておくことで、ドルで米国株を買うことができます。

ドルで買うことで、買う時のドル円の交換レートに影響を受けることがなくなります。

円で買うと、米国株を買うとき、円でドルを買ってから、ドルで米国株を買うことになるため、ドル円の交換レートの影響を受けることになります。

いつ円をドルに交換するのか、悩ましいところですが、現在のドル円のトレンドを見ると、来年以降を待った方がよいかもしれません。

また、一番重要なのは、少しずつ、定期的に、上限を決めてドルを買うことです。

少しずつ、定期的に買うことで為替リスクを分散させることができます。

また、全資産の全てを現金のドルで持つような極端なことはやめましょう。

たとえば、全資産のうち10%程度をドルを持つ目標を立て、少しずつ定期的にドルを買ってみるとよいと思います。

2. ドルのキャッシュフローを持っておく

ドルを手に入れるためには、円をドルに換えるだけでなく、ドルを直接入手できるキャッシュフローを持っておくとよいでしょう。

米国の高配当株を持ち、ドルの配当を受け取るのもよいですし、米国企業で働きドルで給料を受け取るのもよいと思います。

3. ドル建ての資産、円建ての資産をバランスよく持つこと

一番重要なのは、「ドル建ての資産、円建ての資産をバランスよく持つこと」かと思います。

全資産のうち、たとえば50%をドル建ての資産、残りを円建ての資産とすることで、資産総額がドル円から受ける影響を少なくすることができるかと思います。

仮に、円高ドル安となったとき、全資産を円換算すると、ドル建ての資産は目減りしてしまいますが、円建ての資産は相対的に価値が上がるので、資産総額の変動率を少なくすることができます。

おわりに

この記事では、2022年12月20日の日銀の発表により何が起きたのか、ドル円に与えた影響を述べました。

その上で、ドル円がどう転んでもよいように、投資家が事前にしておくべき準備について書きました。

投資をする上では、未来の予測に固執しすぎるのではなく、将来何が起きてもよいように準備することが重要かと思います。