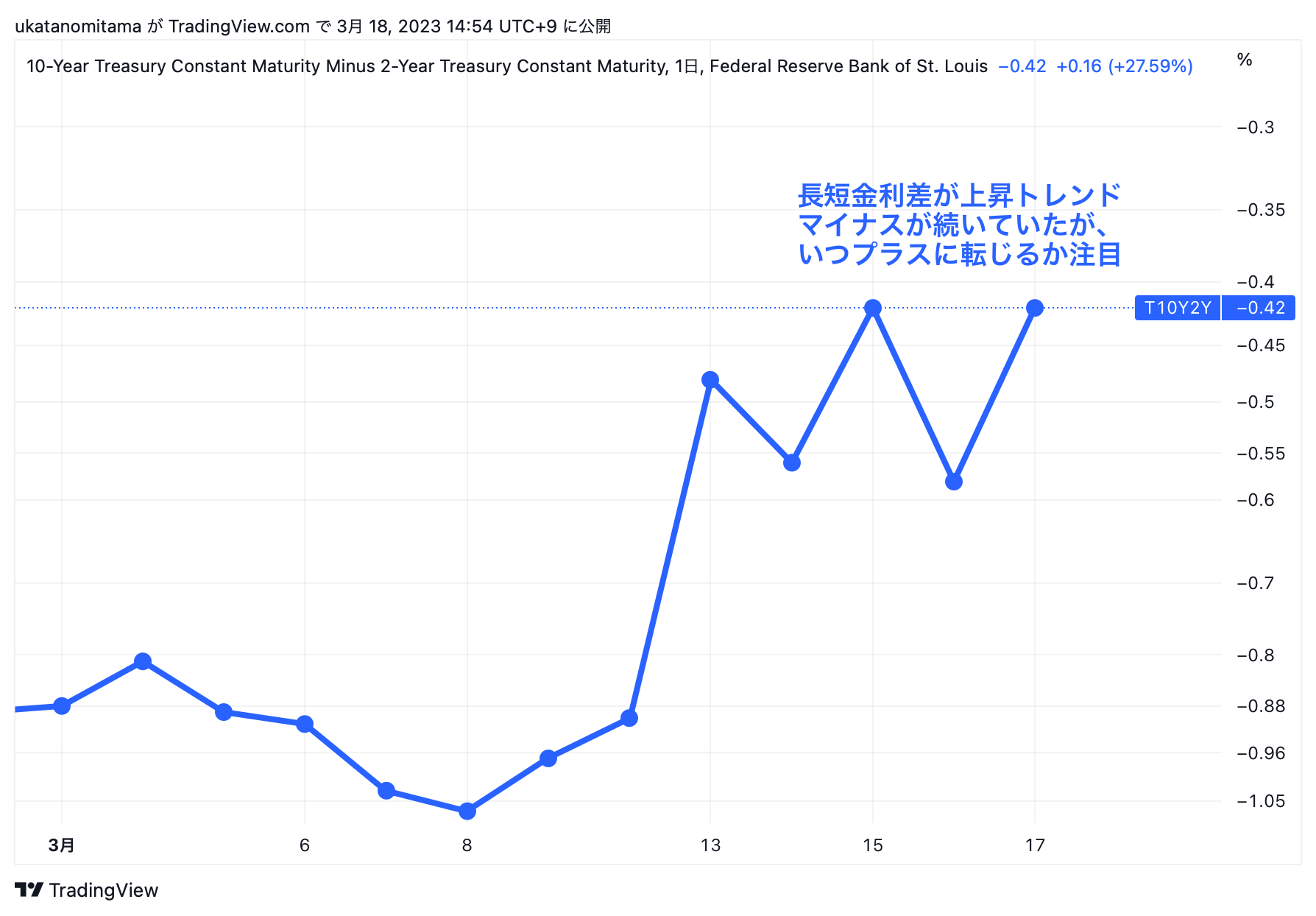

米国の長短金利差T10Y2Yが上昇トレンドに乗りそう?長短金利差がゼロ以上になるまでの投資戦略とは?

作成日: 2023年03月18日

更新日: 2023年04月25日

はじめに

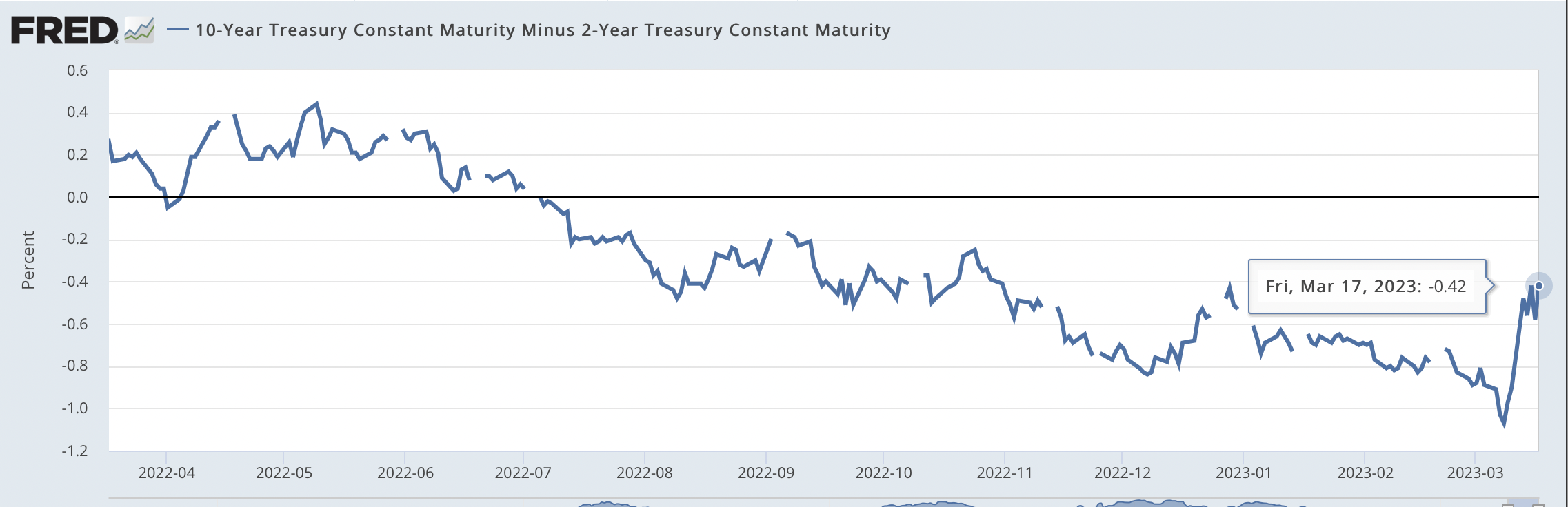

米国の長短金利差T10Y2Yが上昇トレンドに乗りそうです。

ここでT10Y2Yとは、「10年国債利回り - 2年国債利回り」のことで、景気サイクルの移り変わりを示唆するサインとして用いられます。

金利を見れば投資はうまくいく | 堀井正孝 (Amazon)

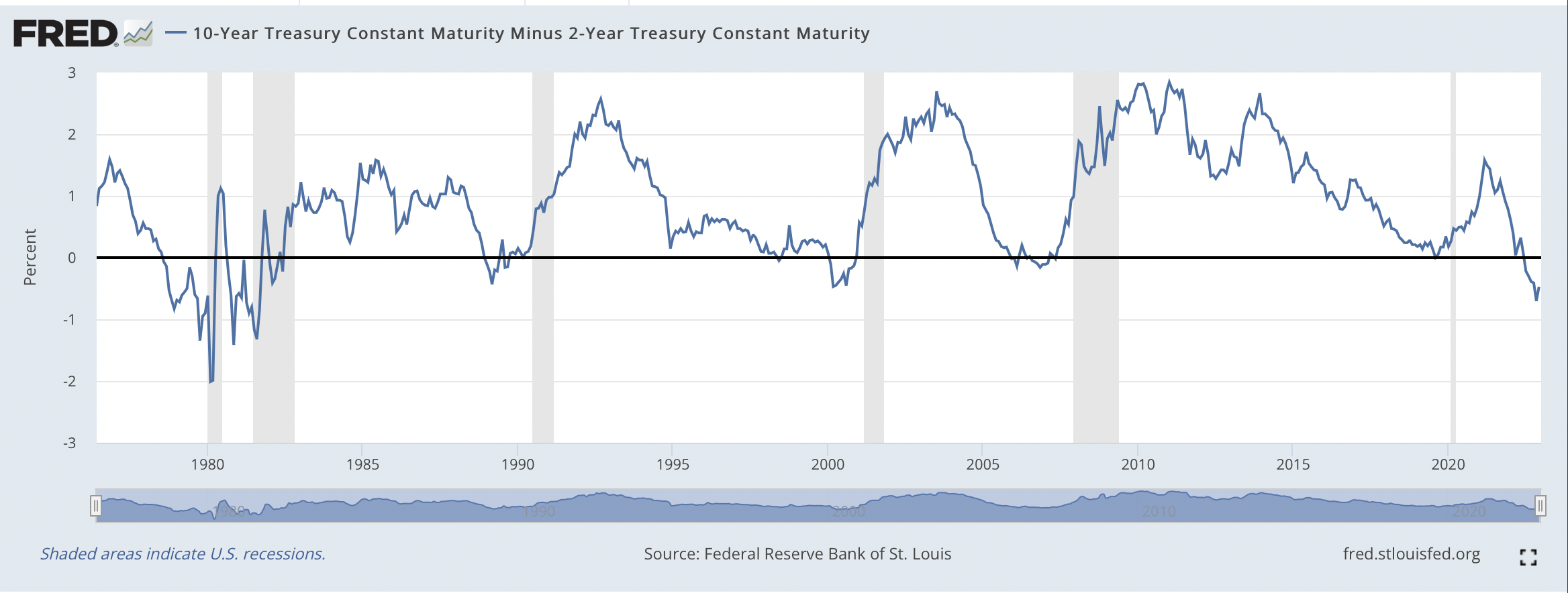

FRBの度重なる利上げにより、T10Y2Yがマイナスの状態が長らく続いたわけですが、直近の経済情勢の変化によりT10Y2Yが上昇し、ゼロに近づきつつあります。

この記事では、長短金利差の意義を振り返りつつ、長短金利差がゼロ以下になると何が起こるのか、米国投資家としてはどんな投資をするべきなのか考えます。

T10Y2Y(長短金利差)の意義

T10Y2Y(長短金利差)は、「不景気のカナリア」です。

というのも、過去にT10Y2Yがゼロより小さくなる現象(逆イールド)が発生した後、逆イールドが解消された1年後に大きな不景気が訪れているのです。

さて、コロナ後、米国の景気が加熱しすぎたわけですが、2022年3月からFRBが度重なる利上げをおこなった結果、2022年7月に逆イールドが発生しました。

そこから長らく逆イールドが続いて現在に至ります。

ところが、最近シリコンバレーバンク等の銀行破綻、クレディスイスの経営危機などの金融不安が生じたことで、10年国債利回りと2年国債利回りが非常に激しく変動し、長短金利差が急激に縮小しました。

米国のインフレが縮小傾向にあり、FRBの利上げも最終局面にあるいま、基本的には長短金利差がゼロに向かう展開になると考えています。

長短金利差がゼロになった、つまり逆イールドが解消された1年後に不景気になっていることを考えると、長短金利差の動向を注視し、長短金利差がゼロに近づいたときは特に気をつけるべきでしょう。

これからの米国株投資

これからしばらくは米国企業への投資は控えるべきと考えています。

少なくとも逆イールドが解消されるまでは控えるべきでしょう。

個人的には、逆イールドの解消後、3-6ヶ月後に米国株を買い始めようと思っています。

(いがらしは、SVBの破綻後、持っていた米国株と日本株を全て売ってしまいました。)

逆イールドが解消されるまで、何も投資をしないのかというと、そうではありません。

いがらしは、米国債への投資を再開し始めています。

SBVの破綻後、米国の長期金利が急激に低下し、米国債が上昇し始めたので、NY市場上場のBLV、東証上場の1487を少しずつ買っています。

これからは米国の長期金利が低下し、米国債が上昇し続けると考えているからです。

ここで注意するべきなのは、「短期的には長期金利が向上し、米国債が下落することもあるかもしれない」ということでしょう。

よって、リスク分散するため、あくまで少しずつ米国債ETFを買うこと、インフレをヘッジする資産も合わせて買うことを考えています。

いがらしは、一度の投資額は全資産の1%未満に留めること、インフレヘッジ資産であるTIPも少量保有することを考えています。