米国株投資家必見!T10Y2Yが上昇トレンドに乗りそう?

作成日: 2023年04月24日

更新日: 2023年04月25日

はじめに

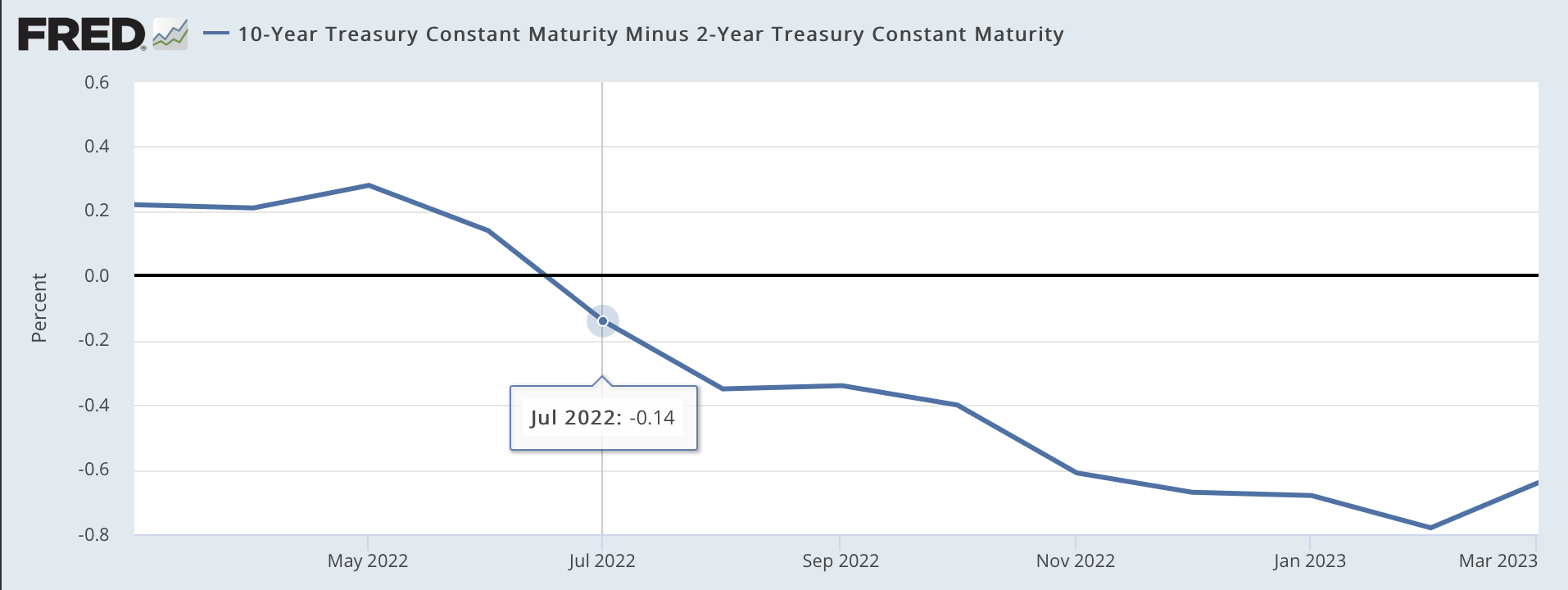

このブログでは、2022年7月以降からゼロを下回っている米長短金利差(T102YM)について注目し続けていました。

以下の記事では、シリコンバレーバンク(SVB)破綻以降、上昇しつつあるT10Y2Yについて触れています。

米国の長短金利差が上昇トレンドに乗りそう?長短金利差がゼロ以上になるまでの投資戦略とは?

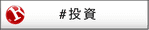

しかしここ最近、特に4月に入ってからはやや上昇スピードが鈍化し停滞しているように見えます。

FRBも控えていることを考えると、今後もしばらくはT10Y2Yが停滞あるいは下落するかもしれません。

この記事では、リーマンショック時のT10Y2Yの動きを振り返りつつ、なぜT10Y2Yに注目するのが重要なのか考えます。

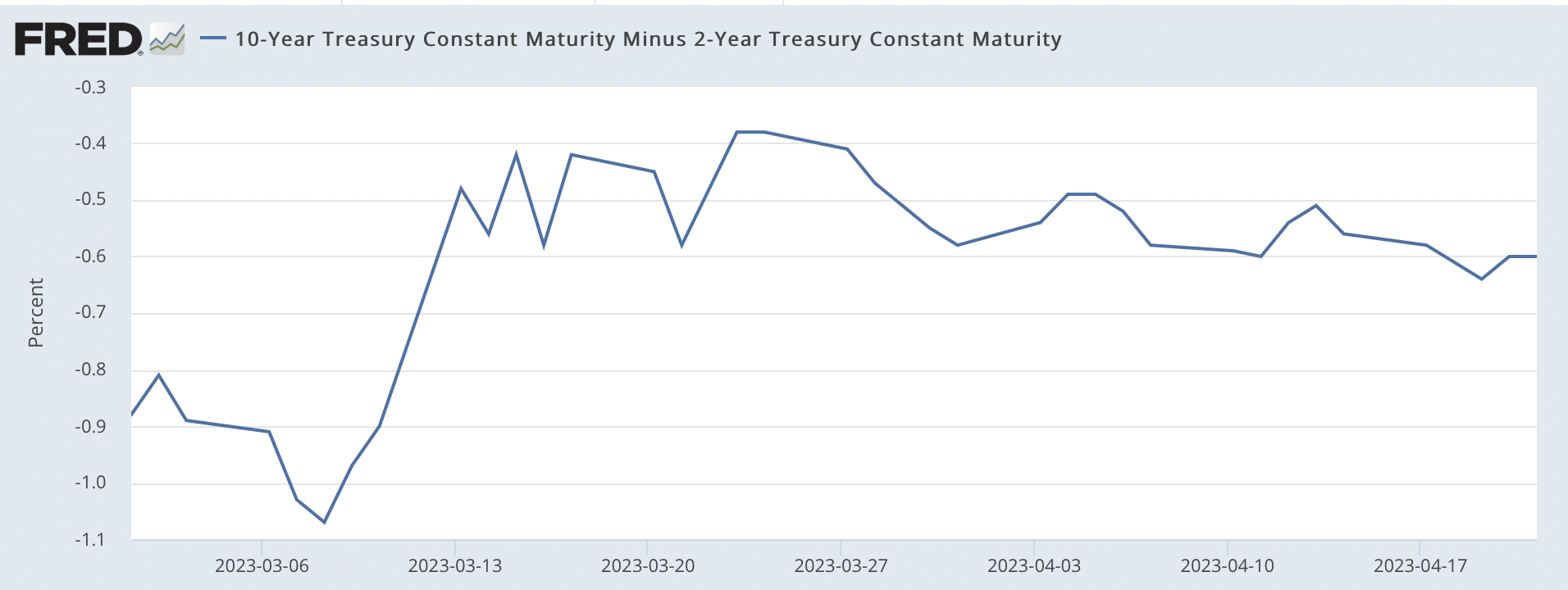

リーマンショック前のT10Y2Y

リーマンショック前、T10Y2Yがゼロを下回っています。

T10Y2Yがゼロを下回る状態は「逆イールド」と呼ばれ、すなわち米国債2年利回りが10年債利回りを上回る状態です。

通常は債券の常として償還年数が長い方が利回りが高いわけですが、逆イールドはその逆です。

逆イールドとは、投資家が経済の減速を予期したことで長期債利回りを買って長期債利回りが下がることにより生じる現象です。

逆イールドは不景気のシグナルとして知られますが、逆イールドが生じたからといって必ずしも不景気になるとは限らないようです。

現在のT10Y2YとT10YFF

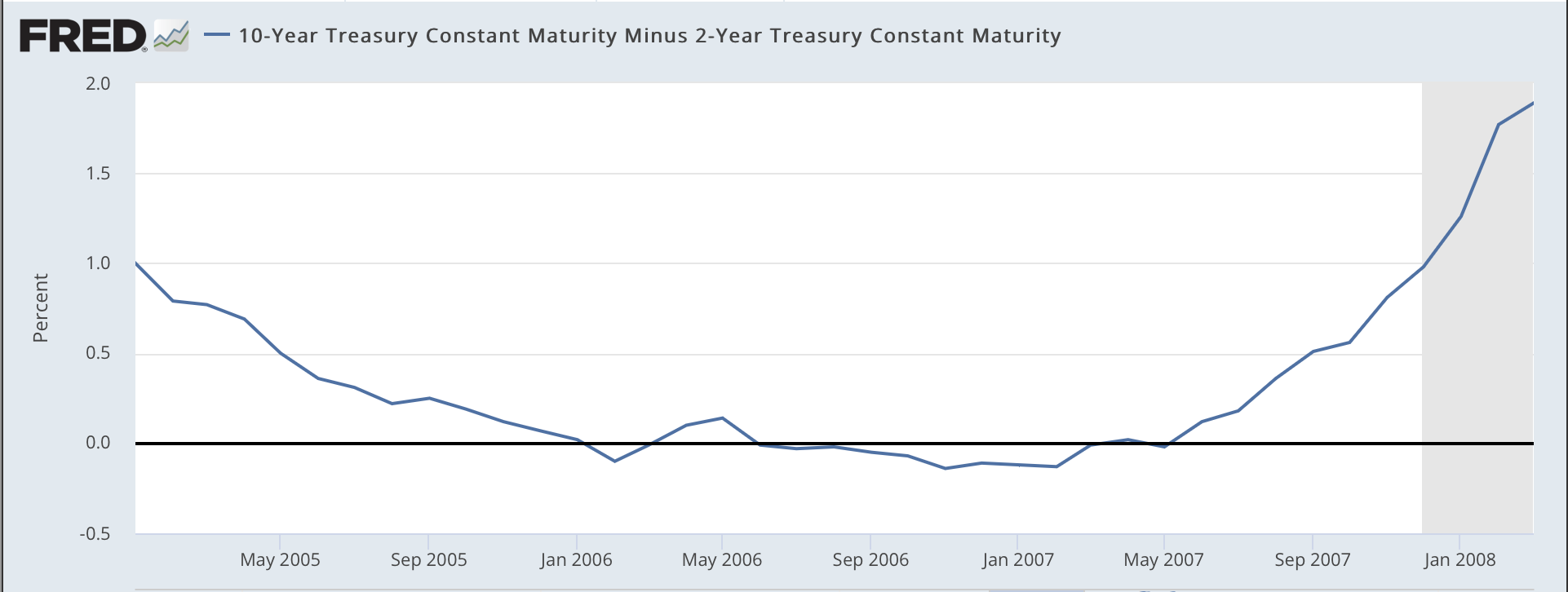

さらに興味深いのは、2023年4月現在、T10Y2Yに加えてT10YFF(米10年国債利回りと政策金利の差)もゼロより小さいことです。

T10YFF(米10年国債利回りと政策金利の差)

T10Y2Y(米10年国債利回りと2年債利回りの差)

T10Y2Yがゼロより小さくなったのは2022年7月、T10YFFがゼロより小さくなったのは2022年11月です。

特にT10YFFがゼロより小さくなる現象は強い不景気シグナルです。

T10Y2Y、T10YFFがともにゼロより小さくなったことで、2023年の後半、または2024年の前半に不景気となる可能性が高くなったといがらしは考えています。

個人投資家は何をするべきなのか

いがらしは米国株、日本株への投資に関して、積み立てNISAやiDeCoなど定期積み立て以外では現在行っていません。

不景気明けが見えて来れば、HDVなど財務健全性が高い企業のETFや、見定めた企業の個別株を買おうと思っているのですが、2023年現在まだ不景気にすらなっていないので、先は長そうです。

では何を買うかというと米国長期債ETFを積み立てています。

楽天証券から買っていますが、ほかの主な日系証券会社からも買えると思います。

米国債が安い今のうちに全資産に占める米国債の割合を増やし、安定した資産運用をおこなうのが目的です。

ただし、米国債を買うのにもリスクが存在します。

例えば、一時的に利回りが上がったときに含み損が生じてしまうリスクです。

その含み損が積み重なって破綻したのがSVBです。

投資する前にはきちんとリスクを考えたいものです。