政策金利上昇による投資家、企業の環境悪化とは?長期金利との関係も解説

作成日: 2022年12月28日

更新日: 2023年03月25日

はじめに

前回の記事では、2022年の米国の政策金利(短期金利)の推移について触れました。

その結果、現在の政策金利が急上昇したため、1年前に比べて投資家、企業を取り巻く環境が悪化しているということがわかりました。

前回の記事 | 2022年末の経済情勢まとめ (政策金利編)

このことは、具体的に何を意味するのでしょうか?

そして、政策金利が急上昇すると、どんな影響があるのでしょう?

この記事のポイント

- 政策金利が上がると、どうなるのか

- 短期金利と長期金利の関係

- 2022年の長短金利差

政策金利が上がると、どうなるのか?

まず、政策金利(短期金利)の定義について触れないといけません。

政策金利とは、「中央銀行が一般の銀行に貸し付ける際の金利」を指します。

よって、政策金利が上がると、一般の銀行は中央銀行からお金を借りづらくなるため、一般の銀行が持つお金が少なくなります。

そのため、企業等が銀行から借りる金利も高くなり、社会に流通するお金の量が減ります(金融の引き締め)。

短期金利と長期金利の関係

前回の記事から引き続き、短期金利の話だけをしてきました。

政策金利が上がると、長期金利にはどのような影響があるのでしょうか?

一般には、政策金利が上がると、長期金利も上がります。

最近では、12/14日のFOMCにて政策金利の利上げが発表された後、長期金利は12/16から上がりはじめました。

政策金利は、数ヶ月おきの会合にて決められるので、経済情勢を反映するまでに時間がかかります。

それに対し、長期金利は刻一刻と反映するため、経済情勢に対して敏感にリアルタイムに反応するため、景気の物差しとして使われます。

さて、短期金利が長期金利に与える影響について書いてきました。

一般には、お金を返すまでの期間の短い方が、高金利になります。

お金の貸し手からすると、返すまでの期間が長い方が、貸し倒れるリスクが高いためです。

お金の貸し手のリスクが高い方が、金利は高くなるものです。

したがって、長期金利の方が短期金利より高くなると考えられます。

これは通常ならば長短金利差がゼロより大きいことを意味します。

ところが、2022年はそうではありませんでした。

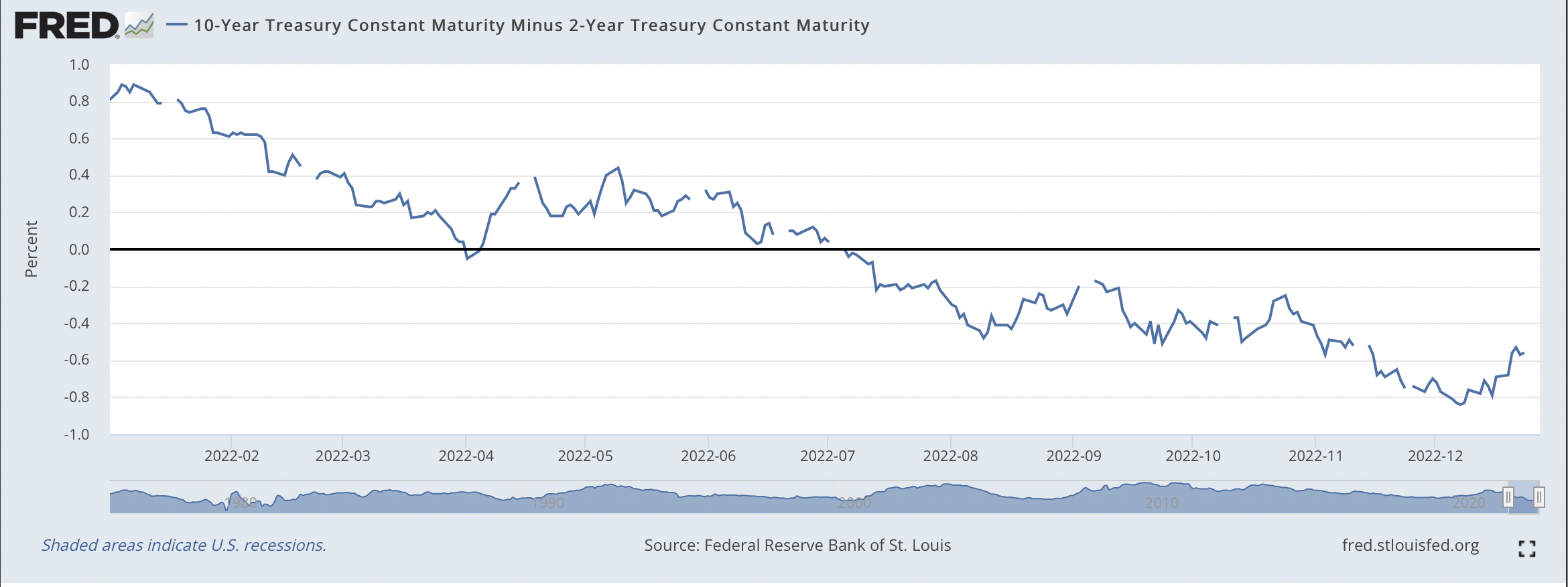

2022年の長短金利差

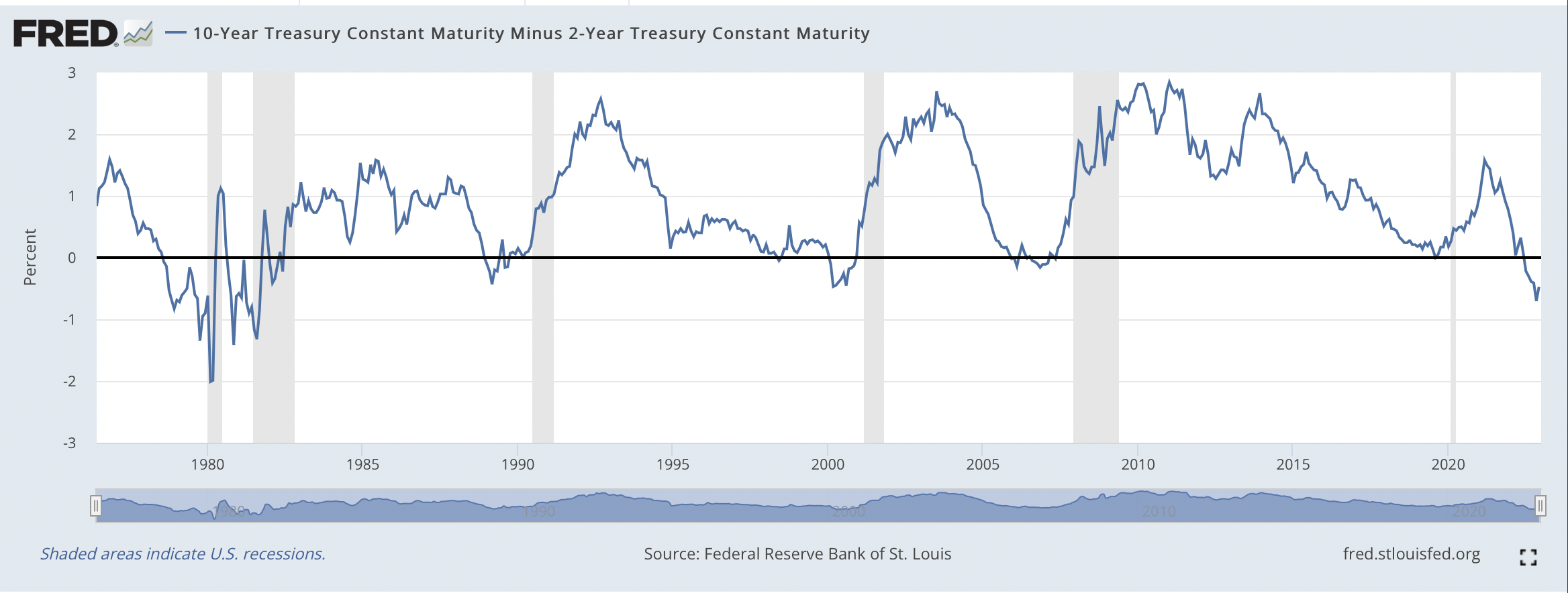

7月上旬以来、長短金利差が大幅にマイナスになっているのです。(逆イールド, inverted yeild curve)

これほど大きなマイナスになったのは1980年台以来です。

逆イールドは、景気後退の兆候と見られることが多いです。

2007年、2001年、1990年、1981年の不景気の前は、いずれも逆イールドが生じていました。

このため、このブログでは、2023年以降、米国が不景気となり得ると考えています。

ただし、逆イールドが景気後退を引き起こすわけではなく、あくまで景気後退の前触れであることに注意しましょう。

Inverted Yield Curve: Definition, What It Can Tell Investors, and Examples | investopedia

おわりに

この記事では、短期金利と長期金利の関係について触れた上で、2022年に大きな逆イールドが生じたため、2023年には米国が不景気となり得ると述べました。

特に今回の逆イールドは、過去に比べて大きいため、2023年に不景気となるとすれば大きな景気後退となるかもしれません。

ただし、景気後退を予測するのは難しいものです。

このブログでは2023年に米国の景気が後退すると書き続けてきましたが、実際には後退しない可能性だってあると思います。

投資をする上では、「どんなことでも起こり得る」と考えておきたいものです。